华宸未来行业观点(交通运输):春运有望超预期,归家游子引领跨年行情

上游材料与设备——北美与日本半导体设备出货额增速逐月继续放缓,国内外设备生产商均对2022年景气度不抱乐观态度,龙头后道设备厂商BB值Q3已回落到荣枯线以下。但前道设备商仍然受益于晶圆制造前端的大幅扩产,订单呈翻倍增长。Q4设备零组件供应短缺也在一定程度上影响设备出货。上游设备材料预计先于芯片行业见顶。

中游制造与设计——手机、PC等需求持续回落,大部分芯片缺货现象得到缓解,芯片生产成本上升势头趋缓,大型代工厂涨价诉求难以得到IC设计企业支持。海外大厂Q3业绩发布会普遍对2022年芯片市场持谨慎态度,预计芯片供应压力预计于2022年中旬得到缓解。仅少部分芯片如高压功率半导体、AIoT等得益于下游细分市场(光伏、新能源、智能家居等) 景气,预计明年全年需求依旧旺盛,在供应压力缓解后仍能通过需求成长性支撑出货向上。

大宗类电子商品——面板价格连续4个月下跌,下游零售商库存高企,下游趋势确立,市场预期2023年初才能迎来价格拐点,而龙头企业继续扩产增加下行持续不确定性;PCB行业拐点初步确立,随着汽车缺芯缓解同时下游新能源汽车需求旺盛,汽车板订单快速增长,叠加原材料价格下行,预计Q4将可看到明显盈利改善;Nand与Dram等存储芯片下游库存高涨,价格持续回落;LED行业市场景气度见底,收入恢复增长,Mini/Micro LED等新技术驱动行业进入新一轮成长期;被动元件国内厂商扩张产能陆续释放,中低端产品具有较大的库存压力。

下游产品与模组——消费电子产品受缺芯负面影响逐步消退,但手机品类创新力度减弱,安卓品类销售下行,苹果需求依旧坚挺,市场预期安卓手机2022年Q2销售复苏,但显然更大的机会在AIoT、智能家居、VR/AR等全新门类中,在下游电商巨头加快从软件端往硬件端延伸的过程中,掌握核心零部件技术与产能的模组制作商显然最为受益。

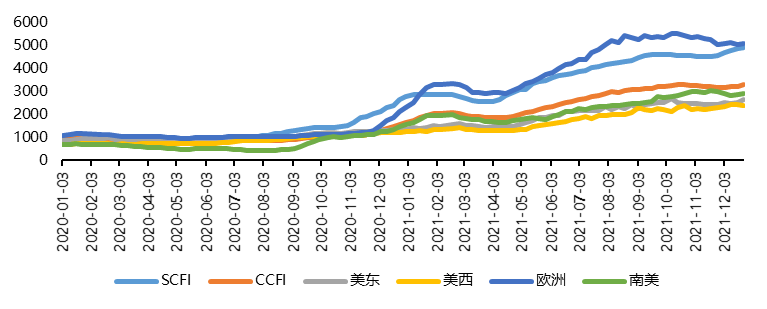

上周上海集装箱出口指数报4956点(环比+1.3%),中国集装箱出口指数报3300点(环比+1.7%),美东/美西/欧洲/南美航线分别报2662/2413/5112/2937点(环比+5.5%/-0.7%/+1.1%/+1.8%)。集装箱出口运价继续攀升,圣诞节后欧美零售商备货需求依旧强烈,东南亚及南美疫情缓解后开放带来新增持续出货与商品需求,港口堵塞现象在购物旺季后仍然没有实质缓解。

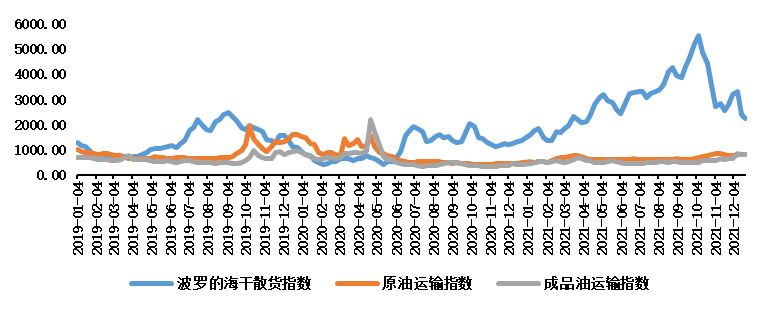

上上周波罗的海干散货指数报2217点(环比-6.8%),原油/成品油运价指数分别报786与788点,环比-2.1%与-3.0%。煤炭、铁矿石等需求减弱导致临时运力供大于求,干散货运输价格继续下跌。原油供给波动不大,但欧美疫情与高通胀持续压制能源需求,旺季能源运输价格仍然疲弱。

图:出口集装箱航运指数情况

图:波罗的海干散货及油品运输价格指数情况

(数据来源为国家邮政局,华宸未来基金整理)

风险提示:以上内容仅代表本机构观点。文章内容仅供参考,不构成投资建议或承诺,不代表基金实际持仓。投资者据此操作,风险自担。基金管理人以诚实信用、勤勉尽责原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金过往业绩不预示未来表现。投资者购买基金时,请仔细阅读基金的《基金合同》《招募说明书》《产品资料概要》等基金法律文件,并确认已知晓并理解该产品特征性与相关风险,具有相应风险承受能力,谨慎投资。